Interview - Klaus Weiler vom BvdFB

Betriebsmittel sind das A und O für die Existenz von Unternehmen. Können Gelder für Lohnkosten, Miete oder zur Auftragsvorfinanzierung nicht mehr aufgebracht werden, bedeutet dies das sichere Aus. Über Möglichkeiten der Betriebsmittelfinanzierung haben wir deshalb mit Klaus Weiler, Finanzwissenschaftler und Vorstandssprecher des Bundesverbandes deutscher Fördermittel-Berater e.V., gesprochen.

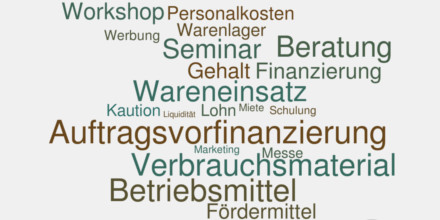

erstellt mit worditout.com |

| Zahlreiche Vorhaben können mit einer Betriebsmittelfinanzierung mit öffentlichen Mitteln umgesetzt werden. |

F.M-Redaktion: Herr Weiler, bei Betriebsmitteln denken viele Unternehmen zunächst an Anlagen, Maschinen, Immobilien, Büroausstattung oder den firmeneigenen Fuhrpark. Haben Sie diese Erfahrung auch gemacht?

Klaus Weiler: Ja, durchaus. Aus betriebswirtschaftlicher Perspektive ist diese Definition auch vollkommen richtig. Nicht jedoch aus der der Förderlandschaft. Hier werden die von Ihnen genannten Beispiele, Anlagen, Maschinen, Immobilien etc., als Investitionen bezeichnet. Mit Betriebsmitteln hingegen sind aus der Sicht der Förderung die Ausgaben gemeint, die für den laufenden Betrieb eines Unternehmens notwendig sind. Das können finanzielle Aufwendungen für Gehälter, Miete, die Vorfinanzierung von Aufträgen oder des Warenlagers sein oder aber Ausgaben für Verbrauchsmaterial wie Druckerpatronen und -papier.

Nehmen wir an, ein Unternehmen kann für die laufenden Kosten nicht mehr aufkommen. Was passiert dann?

Dann steht es vor einem massiven Problem. Denn Betriebsmittel sind essentiell wichtig für den Fortbestand von Unternehmen. Können Posten wie Gehälter, Miete o. ä. mittel- und langfristig nicht bedient werden, ist das Unternehmen zum Scheitern verurteilt.

Was tun Ihrer Erfahrung nach die meisten Unternehmen in solch einer Situation?

Zur Überbrückung von Liquiditätsengpässen nutzen Unternehmen meist einen Kontokorrentkredit. Dies empfiehlt sich allerdings nur für eine kurzfristige Finanzierung. Mittel- und langfristige Finanzierungen am Limit des Kontokorrents hingegen bedeuten nicht nur schlechte Zinskonditionen, sondern auch ein schlechtes Rating, das den Unternehmen bei neuen Finanzierungsanfragen bei der Bank nachteilig ausgelegt werden kann.

Was wäre denn eine gute Alternative?

Deutlich sinnvoller ist die Beantragung von öffentlichen Förderdarlehen. Mit den vielfältigen Förderprogrammen schützen EU, Bund und Länder unter der Prämisse, den Wettbewerb nicht zu verzerren, die Wirtschaft vor Unternehmensschließungen und dem Wegfall von Arbeitsplätzen. Zu nennen sind beispielsweise Subventionen und Zuschüsse. Förderdarlehen sind außerdem mit weitaus günstigeren Konditionen verknüpft als herkömmliche Kredite. So bieten manche Förderprogramme Haftungsfreistellungen von bis zu 70 %, bis zu 7 tilgungsfreie Anlaufjahre und günstige Zinssätze im risikogerechten Zinssystem von unter 1 %.

Die wenigsten Unternehmen wissen allerdings, dass ein Teil der Förderprogramme sogar bei Betriebsmittelfinanzierungen herangezogen werden kann.

Und wie läuft so eine Antragstellung ab?

Die Antragstellung erfolgt über die Bank. Der direkte Gang zur Vergabestelle ist in der Regel nicht möglich. Vergabestellen arbeiten nach dem Hausbankverfahren, bei der sich das Unternehmen zur Beantragung öffentlicher Mittel direkt an eine Geschäftsbank seiner Wahl wendet.

Was sollten Unternehmen denn genau bei der Beantragung von öffentlichen Mitteln zur Betriebsmittelfinanzierung beachten?

Bei der Förderfähigkeit eines Vorhabens kommen viele Faktoren zusammen.

Befindet sich beispielsweise ein Unternehmen in Schwierigkeiten, greifen viele Förderprogramme nicht mehr. Aber auch Unternehmen, die in eine derart wirtschaftliche Schieflage geraten sind, dass ein Fortbestehen nur noch über massive Umstrukturierungs- und Sanierungsmaßnahmen denkbar ist, haben Chancen auf öffentliche Mittel.

Ob einem Antrag stattgegeben wird oder nicht, hängt neben der wirtschaftlichen Situation des Unternehmens auch vom Standort, an dem die Investition umgesetzt werden soll, der Branche, der Art des Vorhabens und der Größe des Unternehmens ab.

Wichtig ist natürlich auch die Präsentation des Vorhabens bei der ausgewählten Bank. Unternehmen müssen zwingend ihre Zahlen im Griff haben – rückwirkend wie zukünftig. Fehlt etwa der letzte Jahresabschluss, so legt der Banker die Kreditanfrage schnell auf Eis.

Außerdem sollte der Antragsteller den aktuellen Stand und die künftige Entwicklung seines Unternehmens genau kennen. Dazu gehört unter anderem das Wissen um die Chancen und Risiken des Vorhabens sowie detaillierte Branchen- und Marktkenntnisse.

Überaus sinnvoll ist deshalb die Präsentation mit Hilfe einer individuellen Finanzierungs-Konzeption. Sie stellt im Gegensatz zum klassischen Businessplan das geplante Investitionsvorhaben und den jeweiligen Finanzierungsvorschlag kombiniert gegenüber und wird auf diese Weise den gehobenen Ansprüchen des Bankers gerecht. Ein zertifizierter Fördermittel-Berater kann hier weiterhelfen. Er begleitet die Unternehmen auch zu den Gesprächen mit Banken und Vergabestellen und hilft bei der Nachbereitung.

Sie sagten, ein relevanter Faktor sei der Standort, an dem die Investition umgesetzt werden soll. Können denn auch Betriebsmittelfinanzierungen im Ausland gefördert werden?

Fälschlicherweise gehen immer noch viele Unternehmer davon aus, dass Vorhaben im Ausland generell nicht förderfähig sind. Einige Förderprogramme schließen dies jedoch keineswegs aus. Die Kreditanstalt für Wiederaufbau (KfW) beispielsweise unterstützt mit dem KfW-Unternehmerkredit und dem ERP-Gründerkredit Universell nicht nur bundesweit etablierte bzw. neu gegründete Unternehmen mit der Bereitstellung finanzieller Mittel über Förderdarlehen, sondern unter gewissen Voraussetzungen auch Vorhaben im Ausland.

Und wie sieht es mit der Regionalförderung im Bereich Betriebsmittelfinanzierung aus?

Hier setzen sich einige Vergabestellen verstärkt ein. Rein regional agiert etwa die NRW.BANK. Sie fördert vornehmlich den Wirtschaftsstandort Nordrhein-Westfalen. Zum Beispiel mit ihrem NRW.BANK.Gründungskredit oder dem NRW.BANK.Universalkredit, die beide auch die Finanzierung von Betriebsmitteln einschließen.

Das Land Hessen stellt dort ansässigen kleinen und mittleren Unternehmen (KMU), die seit mindestens 5 Jahren am Markt aktiv sind, mit seinem Förderprogramm Gründungs- und Wachstumsfinanzierung Hessen (GuW Hessen) – Wachstum Betriebsmittel ebenfalls zinsgünstige Förderdarlehen zur Betriebsmittelfinanzierung bereit.

Das Thema „Digitalisierung“ ist derzeit in aller Munde. In einem Atemzug ist dann auch häufig von Innovationen oder innovativen Unternehmen die Rede. Oft sind Digitalisierungsmaßnahmen auch mit Nebenkosten, wie Gehältern für neues Personal, verbunden. Gibt es für die anfallenden Kosten ebenfalls Finanzierungsmöglichkeiten?

Ja. Die KfW fördert beispielsweise auch größere Vorhaben gewerblicher Unternehmen in den Bereichen Innovation und Digitalisierung mit dem KfW-Kredit für Wachstum. Der Risikoanteil beläuft sich in der Regel auf 7,5 Mio. bis maximal 100 Mio. Euro und beträgt maximal 70 % der Vorhabenfinanzierung bei Vorhaben bis 50 Mio. Euro bzw. maximal 50 % der Vorhabenfinanzierung bei Vorhaben über 50 Mio. Euro. Somit reduziert sich das Risiko für die Banken deutlich.

Außerdem können finanzielle Mittel für die Betriebsmittelfinanzierung im Bereich Innovation über das KfW-Förderprogramm ERP-Mezzanine für Innovation beantragt werden.

Und wie sieht es beispielsweise mit der Betriebsmittelfinanzierung durch öffentliche Mittel im aktuellen Fall der Landwirtschaftskrise aus?

Die gibt es ebenfalls. Eine gezielte Förderung von Betriebsmittelfinanzierungen für Unternehmen der Agrar- und Ernährungswirtschaft, der Forstwirtschaft sowie der Aquakultur und Fischwirtschaft können entsprechende Unternehmen von der Landwirtschaftlichen Rentenbank erhalten.

Gerade jetzt – angesichts der anhaltenden Dürreperiode – bietet sie landwirtschaftlichen Unternehmen, die mindestens 30 % Ernteverluste nachweisen können, finanzielle Unterstützung durch Förderdarlehen zu ausgezeichneten Konditionen.

Weitere Informationen zu den genannten Förderprogrammen finden Sie auf folgenden Websites:

- Informationen der KfW zum KfW-Unternehmerkredit, kfw.de

- Merkblatt der KfW zum KfW-Unternehmerkredit | PDF-Download

- Informationen der KfW zum ERP-Gründerkredit Universell, kfw.de

- Merkblatt der KfW zum ERP-Gründerkredit Universell | PDF-Download

- Informationen der NRW.BANK zum NRW.BANK.Gründungskredit, nrwbank.de

- Merkblatt der NRW.BANK zum NRW.BANK.Gründungskredit | PDF-Download

- Informationen der NRW.BANK zum NRW.BANK.Universalkredit, nrwbank.de

- Merkblatt der NRW.BANK zum NRW.BANK.Universalkredit | PDF-Download

- Informationen der WIBank zur Gründungs- und Wachstumsfinanzierung Hessen - Wachstum Betriebsmittel, wibank.de

- Informationen der KfW zum KfW-Kredit für Wachstum, kfw.de

- Merkblatt der KfW zum KfW-Kredit für Wachstum | PDF-Download

- Informationen der KfW zum Förderprogramm ERP-Mezzanine für Innovation, kfw.de

- Merkblatt der KfW zum Förderprogramm ERP-Mezzanine für Innovation | PDF-Download

- Informationen der Landwirtschaftlichen Rentenbank zum Förderprogramm Liquiditätssicherung, rentenbank.de

- Programmbedingungen der Landwirtschaftlichen Rentenbank zum Förderprogramm Liquiditätssicherung | PDF-Download