Know-how - Das Einmaleins der Förderwelt

Förderprogramme richten sich an Unternehmen unterschiedlichster Art. Ebenso vielfältig sind deshalb auch die wirtschaftliche Lage und die vorhandenen Sicherheiten der Antragsteller. Bei Förderdarlehen werden die Zinssätze daher oft individuell nach dem risikogerechten Zinssystem (RGZS) festgelegt.

© vege, Fotolia.com |

| Das risikogerechte Zinssystem berücksichtigt die individuelle, wirtschaftliche Situation von Unternehmen. |

Das risikogerechte Zinssystem, kurz RGZS, berücksichtigt die wirtschaftliche Situation und die gestellten Sicherheiten und macht Förderdarlehen so auch für Unternehmen mit schwächerer Bonität und/oder Besicherung zugänglich.

Zugleich bietet das RGZS den Hausbanken einen Anreiz, mehr Fördermittel an ihre Kunden durchzureichen. Eine Beantragung von Förderdarlehen direkt bei den Vergabestellen ist nicht möglich, denn diese arbeiten nach dem Hausbankprinzip. Ansprechpartner für Unternehmer ist die Sparkasse, Volks- und Raiffeisenbank oder private Geschäftsbank, die auch die Kredite verwaltet.

Obwohl – abhängig vom jeweiligen Programm – auch Haftungsfreistellungen bis zu 80 % möglich sind, stellen Förderdarlehen aus Sicht der Hausbanken jedoch oft ein großes Risiko dar, da sie im Fall von Zahlungsausfällen des Kreditnehmers gegenüber der Vergabestelle haften müssen.

Durch die Anwendung des risikogerechten Zinssystems unter Zuhilfenahme von Ratingverfahren und anderen Klassifizierungsmaßnahmen kann die Hausbank das Risiko eines Ausfalls allerdings besser kalkulieren. Zudem profitiert sie von dem System, da ein Großteil der veranschlagten Zinsen an die Sparkasse, Volks- und Raiffeisenbank oder private Geschäftsbank fließt. Auf diese Weise ist eine gerechte Verteilung des Risikos möglich.

Die Festlegung der Zinshöhe erfolgt dabei immer nach demselben 3-Schritte-Prinzip:

Schritt 1: Prüfung der wirtschaftlichen Situation

Hier greift die Hausbank zunächst auf die Vermögens- und Ertragslage zurück. Sie ergibt sich aus den aktuellen Jahresabschlüssen, betriebswirtschaftlichen Auswertungen oder Einnahmen-Überschuss-Rechnungen.

Als weitere relevante Faktoren zur Einschätzung des Risikos, das mit der Kreditvergabe an das antragstellende Unternehmen geknüpft ist, werden daneben die Erfahrung der Geschäftsführung, der Marktanteil o.Ä. in die Betrachtung miteinbezogen. Berücksichtigung finden zudem Aspekte, die sich nach Ansicht der Hausbank auf den nachhaltigen Erfolg des Unternehmens niederschlagen.

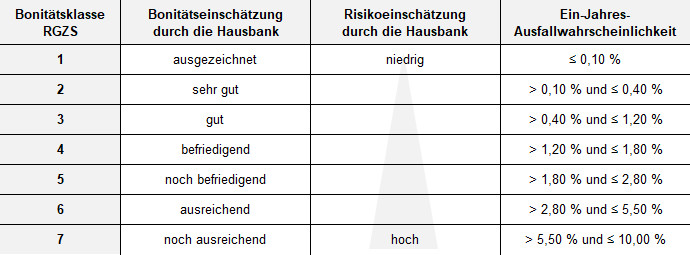

Auf dieser Basis und unter Berücksichtigung von Ratingverfahren oder anderen Bewertungsmodellen nimmt die Hausbank schließlich die Einordnung des Unternehmens in eine sog. Bonitätsklasse vor.

Schritt 2: Prüfung der vorhandenen Sicherheiten

Im nächsten Schritt werden die für den Kredit eingesetzten Sicherheiten analysiert und hinsichtlich ihres Wertes beurteilt. Dazu gehören u.a. Grundschulden oder Sicherungsübereignungen.

Im Fokus steht dabei der Wiederverkaufswert der vorgesehenen Sicherheiten und in welcher Höhe der Kredit bei Bedarf durch die Veräußerung dieser Sicherheiten ausgeglichen werden kann. Denn sofern der Unternehmer nicht in der Lage ist, den Kredit zurückzahlen, müssen die gestellten Sicherheiten der Hausbank überlassen werden, um die entstandenen Kosten wenigstens bis zu einem gewissen Anteil zu decken.

Der prognostizierte Wiederverkaufswert orientiert sich dabei an der Art der Sicherheit, der Höhe der durch die Nutzung bedingten Wertminderung, der Marktgängigkeit und dem Aufwand für die Sicherheitenverwertung.

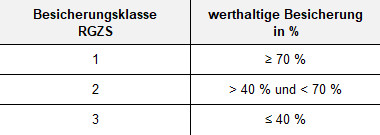

Anhand der geschätzten Werthaltigkeit der Sicherheiten nimmt die Hausbank die Einordnung der Besicherung des Kredites in sog. Besicherungsklassen vor.

Schritt 3: Ermittlung der Preisklasse

Im letzten Schritt bestimmt die Hausbank die sog. Preisklasse, die zur Festsetzung des individuellen Zinssatzes führt. Sie ergibt sich aus der Kombination von Bonitäts- und Besicherungsklasse und steht jeweils für einen gewissen Höchstzinssatz. Der unternehmensspezifische Zinssatz liegt in der Regel unterhalb oder auf diesem maximalen Zinssatz.

Grundsätzlich gilt aber: Umso besser das Unternehmen finanziell aufgestellt ist und umso werthaltiger die gestellten Sicherheiten sind, desto niedriger fällt am Ende der Zinssatz aus.

Ein Beispiel:

Ein Handwerksunternehmen, das den KMU angehört, möchte den KfW-Unternehmerkredit mit einer Laufzeit von 10 Jahren, 2 tilgungsfreien Anlaufjahren und einer festen Zinsbindung von ebenfalls 10 Jahren in Anspruch nehmen, um eine CNC-Fräse und weitere Maschinen zu kaufen.

Nach Auswertung aller notwendigen Unterlagen beurteilt die Hausbank die wirtschaftliche Situation des Unternehmens als „ausreichend“. Das Ratingverfahren lässt eine Ein-Jahres-Ausfallwahrscheinlichkeit von 3,2 % erwarten, woraus sich die Bonitätsklasse 6 ergibt.

Gleichzeitig wird die Werthaltigkeit der Besicherung mit der Besicherungsklasse 2 angesetzt, da eine Grundschuld den Kredit zu 60 % ausgleichen kann.

Bei einer Bonitätsklasse 6 und einer Besicherungsklasse 2 wird das Unternehmen somit bei Preisklasse H eingestuft.

Daraus ergibt sich nach der aktuellen Konditionenübersicht der KfW ein Sollzinssatz von 5,7 % bei einem Effektivzins von 5,82 % (Stand: 22.02.2018).

Dasselbe Unternehmen, wäre seine Bonität als „befriedigend“ und die Besicherungsklasse bei Stufe 1 eingeordnet worden, hätte somit die Preisklasse C und einen deutlich günstigeren Sollzinssatz von 2,3 % bei einem Effektivzins von 2,32 % erhalten (Stand: 22.02.2018).

Mit dem risikogerechten Zinssystem arbeiten alle Bundes- und Landesförderbanken. Bei welchen spezifischen Förderprogrammen das RGZS zum Einsatz kommt, kann der Konditionenübersicht der jeweiligen Vergabestelle entnommen werden.

Quellen

- Informationen der KfW zum risikogerechten Zinssystem | PDF-Download

- Risikogerechtes Zinssystem (RGZS), Lexikon des Magazins starting-up, starting-up.de

- Informationen zum KfW-Unternehmerkredit, kfw.de

- KfW-Formular zur Preisklassenberechnung, kfw.de

- Konditionenübersicht der KfW, kfw.de